可转债通俗理解(一文看懂可转债)

可转债通俗理解(一文看懂可转债)

可转债的特点是:T 0交易——可以当日买入当日卖出、没有涨跌幅限制、上不封顶、下有保底,适合不愿承担太大风险,又想在股市里撩一爪子的长期稳健投资者。

大部分可转债可以使用这个投资策略:高于130¥的只卖不买、低于103¥的只买不卖。

在看盘软件里可以看到沪深两市所有可转债,以下是以通达信为例——

可以交易的总共有20多家,去掉其中以EB结尾的可交换债,只剩下16家。你要交易的标的就在这16到20多家里选——昨天可转债们都是绿的,为了图个吉利,特地在今天上涨时截的图——

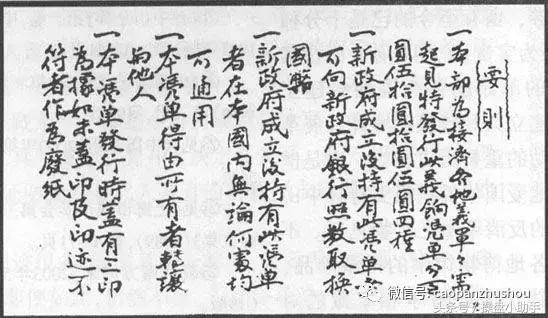

当然,现在再也不会有这种革命债券了——毕竟大清国已经完了,赵家人干得还不错,国人的精神也很阿Q……

说到借债,以前有个同学找我借钱,借钱办物流公司。我说,你个在新疆的,开什么物流公司啊,往外运阿克苏苹果么?不过,出于对同学的信任和哥们义气,我还是把钱借给了他。这个时候我是他的债主。

后来这个同学生意做得还不错,有次我顺路去新疆,我俩在饭馆啃着他带来的阿克苏苹果喝酒聊天。聊到情深意浓处,他红着眼眶说,上次我借了一圈儿都没怎么借到钱,幸亏你借给我那笔钱,让我起死回生。我说,几万块钱就能让同学起死回生,也是积了大德了。他率真地用袖口蹭了一下鼻涕,把桌子上的新疆大盘鸡推到一边,从身后把背包拿到桌子上,从里面掏出几叠钱,说这是要还你的钱。

我伸手要去摸那钱,他把手先放在了钱上,说,咱都是踏实善良靠谱的人,我真的很感谢你当时帮了我,我跟你交个底吧,现在物流公司已经能稳定赚钱了,你要是愿意的话,就入伙吧,这些钱给你10%的股份,平时不用你操心,每年年底给你分红。

我心说,这小子是要借钱不还呀——把债主变成股东,大家穿一条裤子坐一条船就不需要给债主还钱了。不过察言观色不到1秒钟后,我看他确实是出于感激想带我一起赚钱。

他说,要不这样,如果你不急用这些钱,先放我这儿,未来5年之内,任何时候,只要你一句话,就可以用这笔钱换我10%的股份,享受分红;如果这5年之后,你还没向我换成股份,我按银行的企业贷款利率,连本带息还给你。

没错,这就是可转债——可以选择转为股权的债券。

在A股市场,满足一定条件的上市公司,可以以发行可转债的方式筹集资金,每张面额100¥,5到6年期限。

你可以持有可转债到期,拿到本金和利息——利息比普通债券低很多,比银行利率还低。拿回本金和利息不是可转债的主要功能——发行可转债的公司希望你能转股成为他们的股东他们就不必还钱了,同时投资者是根本看不上那点利息的。不过这是可转债下有保底的一个保障——面额100¥的债券,最后至少能拿回10X¥的本息。

也可以像股票一样高抛低吸卖给接盘侠赚差价——T 0交易,无涨跌幅限制,只是可转债的振幅普遍较小,一天T不出什么肉来——今天涨幅最大的顺昌转债最近5天分时线是这样的,你们感受一下——

正是因为有人在市场上交易可转债,导致一张面值100¥的可转债价格高于100¥,甚至有的可转债可以涨到200¥、300¥乃至更高——这就是可转债的上不封顶。我不建议小伙伴做可转债的短线交易——要做你还不如去直接做可转债对应的股票(正股)——可转债这种涨法,正股股价涨得会更多。

还可以在合适的时候把可转债转成对应的股票,债主变股东——这是上市公司发行可转债的主要目的,也是造成可转债价格波动的源动力。

可转债对应的股票叫做正股,例如三一转债的正股叫做——三一转债可以转换成的股票。

上面的图里,还有名称后面带EB的,叫做可交换债,跟可转债类似,只是转换成的正股不是发债公司本身的股票,而是其他公司的股票。例如15国盛EB的正股是上海建工——国盛会把他手里持有的上海建工给债主们转股。

可转债转股后会稀释正股原来的股权比例;可交换债转股后不会稀释正股股权比例。

转股的操作很简单——盘中,在股票交易软件里选择【其他交易】下的【转股回售】操作即可,收盘清算后会把股票转到你的账下。对了,即使你已经委托了转股操作,只要没收盘,你照样可以把可转债卖掉,只是可转债卖出成功后,就没的转股了。

上市公司会规定一个转股价,例如10¥每股,一手可转债的面额是1000¥,可以换成100股。

如果此时这只股票的价格是12¥,你转股后卖掉就可以得到1200¥——这是大家喜闻乐见的——当然,此时二级市场上可转债的价格肯定不会只卖1000¥一手,早已经涨到1200¥以上了。

如果此时这只股票的价格是8¥,你转股后卖掉可以得到800¥——这是大家不乐意看到的,只有傻子才会在这个时候转股——此时可转债的交易价格会降下来,但不至于太低,毕竟下有保底。此时上市公司可以调低可转债的转股价——例如调低到7¥每股,此时大家又可以愉快地转股了,可转债价格又会涨上去——当然,调低转股价是要满足一定条件的,而且下调的幅度也是有规定的。

嗯,对于一个可转债的价格来说,转股价相对于正股价越低越好。

上市公司还可以把可转债强制赎回——这是在逼着你赶紧转股。例如正股股价长期维持在转股价130%上方,意思是此时转股已经有不少的盈利了,你就赶紧转了吧。不转的话,可能被上市公司以10x¥的低价强制收回去——这是对上市公司的保护。在强制赎回之前,上市公司会发好多次公告,很少有人会错过——偶尔也有例外,曾经有机构投资者被强制赎回了,导致几千万的亏损。

投资者可以把可转债强行回售给发债公司——你的股价不争气,你又不肯下调转股价,我拿在手里不爽,把债券还给你我不玩了。触发回售也需要条件,不过触发回售的情况很少,大多数上市公司,要么拉抬自己正股股价,要么下调转股价格,让债券持有者都上船当股东。

在看盘软件里,可转债的F10界面可以看到这支可转债的概况,不过我建议大家在集思录上看,其中的关键要素我都用小粉红框出来了@@——

上图中的转股价值就是可转债转成正股后,以正股当前价格计,能值多少钱。例如以上面的海印转债为例:

转股价5.26¥,一张可转债面额100¥——可以转成100/5.26=19.011股;正股海印股份当前价格是4.94¥,19.011*4.94¥=93.92¥。

而目前这张面额100¥的可转债,交易价格是113.45¥,显然不会有人傻到买入后转股。目前,大家持有的理由是等着价格涨上去,卖给其他接盘人赚差价。

就说这么多。补充总结一下(敲黑板划重点)——

0、对于具体的操作,我说这么多还不如你在股票开盘时间交易一手试试,一手10张,1000¥-1300¥左右。

1、可转债下有保底上不封顶,适合不愿承担太大风险,又想在股市里撩一爪子的长期稳健投资者;

2、为了控制风险,获取收益,坚持“高于130¥的只卖不买、低于103¥的只买不卖”的策略——既然是稳健投资,就不要太激进,激进型投资者直接进股市会更好;

3、买入可转债时,价格越低越好,高于一定价格就不要去买了,耐心等着。例如我只买价格低于110¥的可转债,对于低于100¥乃至90多¥的可转债积极买入并持有——可转债顶多跌到90多元;

4、优先选择可转债,而不是可交换债——上市公司为了让大家转股,或拉抬正股股价,或下调转股价格,可转债比可交换债更容易一些;

5、选正股股性活跃的可转债——理由同上;

6、选距离到期日近的可转债——马上就要到期还钱了,上市公司为了能让大家尽快转股,往往会采取各种措施——最后到期退钱的可转债几乎没有,大都转了股;

7、可转债持有者都盼着上市公司调低转股价;

8、可转债转股是有时间要求的——一般在可转债上市半年后才开始允许转股;

9、别忘了经常看上市公司公告,免得错过了转股被强制赎回——实际上,价格涨到预期后,不需要转股,直接卖给下一个接盘的就可以了——交易可转债只需交券商佣金,不必交印花税。

10、关于可转债还有很多细节,如果有明显的投资机会、投资风险,我会在微信公众号夜报里提示大家。

,

标签: