快递属于什么行业 从投资逻辑来看中国快递行业的价值

快递属于什么行业 从投资逻辑来看中国快递行业的价值

中国快递行业分析

近年发展迅速的“兔子”

最近一则新闻打破快递行业格局,极兔收购百世快递成真,10月29日,百世集团(BEST.N)公布,同意将国内快递业务出售给J&T极兔速递,作价68亿元(约11亿美元)。此次出售不包括百世集团的供应链管理、货运、Ucargo(百世优货)和Global(国际业务)。交易预计将于2022年第一季度完成。快递行业继续风起云涌的格局竞争,下面我就快递行业的理解做几个总结:

一、 行业定级及基本属性

结论:快递行业属于规模大、行业增速快、竞争格局差的行业,属于B级行业

(1) 行业规模论点:快递行业从2009年行业规模19亿到2020年行业营收规模8795.4亿,接近万亿,行业规模占GDP接近1%,属于一个行业规模大的行业;根据现在5%的GDP增速预测,2025年行业规模接近为1.3万亿;

(2) 行业增速论点:快递行业正处于成长型向成熟型行业的转化过程,从业务增长量的角度:2010年到2016年平均增速在50%以上,2017年到2021年在逐步放缓,但年增长率仍高于20%,从业务收入角度,由于面单价不断下降,所以业务收入增长滞后于业务增长,预计2021年到2024年未来三年逐步降低在20%以下,属于分类中行业增速快的行业;

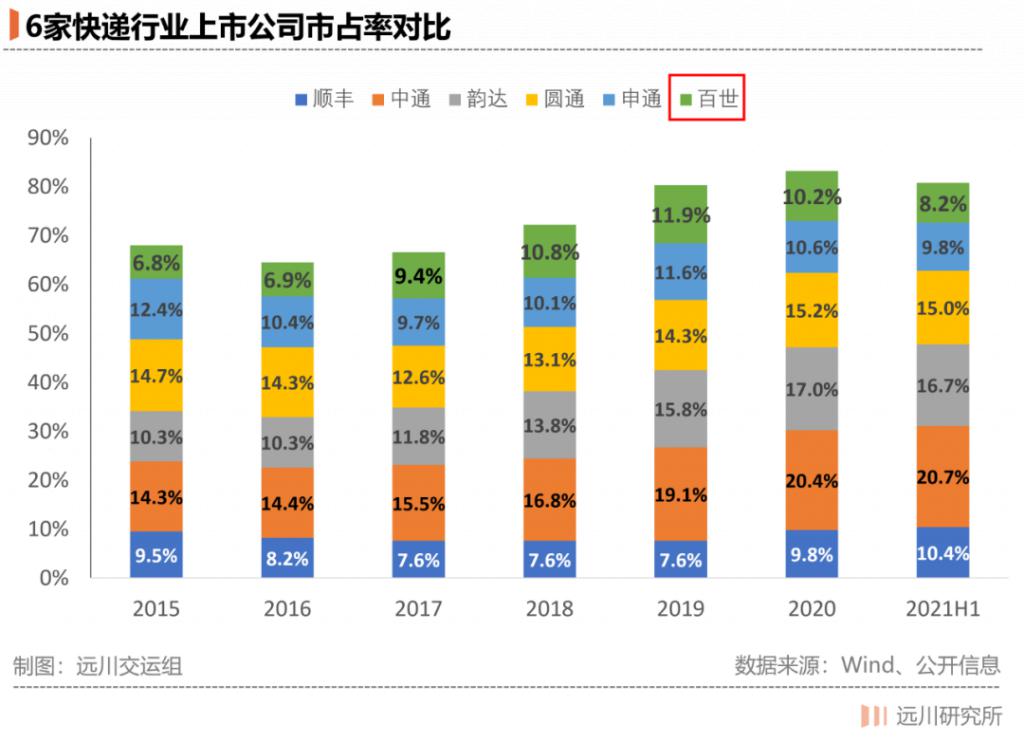

(3) 行业竞争格局论点:龙头企业主要有7家,2019年市场份额超过80%,但是各家的份额占比差距不大,都在5%-15%区间,各公司仍然在打价格战争夺市场,目前还属于竞争格局差的阶段;从下表可以看出未来竞争估计还是属于市场分散,暂时未出现行业有垄断地位的公司;

序号

公司名字

2014年市场份额

2017年市场份额

2020年市场份额

1

申通快递

17%

9.73%

9.95%

2

圆通快递

15%

12.64%

15.16%

3

中通快递

10%

15.53%

20.39%

4

顺丰速运

8%

7.62%

10.08%

5

韵达快递

未知

11.78%

17.01%

快递行业的格局风云四起

二、 进阶属性

1、 保有率和渗透率

保有率:根据2018年数据,中国人均约38件快递,落后于美国(47件)、英国(45件)、德国(43件);高于日本(32件)、欧盟及法国(28件)、总体处于中间水平;

渗透率:根据国家邮政局的数据, 2018 年 交付的所有国内包裹中大约有 70 %与线上零售相关;实物商品网上零售额占社会消费品零售总额比重由2015年2月8.3%提升至2021年3月的21.9%,根据零售品可线上化56.8%,未来能达到80%的转化率,则未来渗透率的终极目标为45.4%,未来仍有1倍的增长空间;

线上消费是快递行业发展的主要动力

2、 供需关系

从需求角度出发,由于电商业务量占70%,电商普遍是商家包邮,快递行业受上游需求影响,企业竞争单一,用户的稳定性和粘度不足,容易流失;

从供给的角度出发,根据国家邮政局公布的快递服务品牌集中度指数CR8来看,2015-2016年快递市场不断涌现出新进入者,导致市场集中度下降;到2017年由于市场增速大幅放缓,行业发展进入整合期,价格战竞争激烈,部分中小企业逐渐被淘汰,导致市场集中度逐渐提高,到2019年快递行业CR8高达82.5%;2020年开始,极兔、众邮、丰网等新玩家逆势入局,促进快递行业集中度指数CR8进一步下降。所以证明市场的供应端也是不稳定,由于门槛不高,容易出现新搅局者,对比于美国CR3超过90%,供给端稳定仍需要时间沉淀,属于群雄争霸时代。

3、 上下游的议价能力

现阶段上游是一超两强平台(阿里、京东、拼多多),B2C的商家手里有规模优势,容易拿得到优惠价格,而下游属于重资产运营,人工、运输成本固定资产刚性成本无法避免,进而在产业链中没有议价能力;

三、 经营属性

从经营属性角度分析,快递行业从收件典型的属于劳动密集型行业;成本结构大致如下:

1、 根据顺丰2020年财报显示,营业总成本1456.35亿,营业成本为1288.1亿,职工薪酬130.46亿,外包808.4亿,

外包成本包括快递员人力外包

,

物流外包

,

信息系统外包等

,

快递旺季时临时增加外包员工,雇佣外部车辆和飞机;人工、运输成本的具体占比,能看出这个比例大概是2:1,所以人工成本约660亿,占比超过45%,运输成本约400亿,占比31%,这样整个顺丰的成本结构就很清晰,2020年毛利252亿,毛利率在16%,扣非净利61亿,扣非净利率3.98%,进行压力测试,在2021年能源危机及共同富裕的前题下,人工费用及运费只要提升6%,基本就扛不住;以下数据:

项目 2019年 2020年 增长率

营收 1121.93 1539.86 37.25%

营业总成本 1065.01 1456.35 36.69%

营业成本 926.49 1288.1 39.03%

职工薪酬 116.92 130.46 11.58%

外包成本 538.27 808.4 50.18%

运输成本 103.94 142.63 37.22%

顺丰营业成本增长率>营收增长率,外包成本增长率>营业成本增长率,行业中的龙头报表尚且如此,也如实地反应现在快递行业属于一个高人工成本、低毛利率的行业,千亿营收规模也不能对于成本端的控制有有效控制,确实是一个苦命行业。

拥有大量专机的顺丰在行业的地位也不是一骑绝尘

四、 壁垒属性

从快递的营收和成本拆分来看,成本管控与规模效应的共振才是快递利润率和市占率双高的长期逻辑。2016年开始,各快递巨头通过上市潮之后,不断通过资本开支扩大产能,进而不断利用以量补价的方式扩大市占率,现阶段各公司还未形成规模壁垒,对比于美国、日本,只有在CR4在进入80%对上下游拥有定价权,如今CR4位于51.4%, 下一阶段仍有可能在行业中出现并购重组现象或价格战将继续。

五、 总结

从以上各维度的研究表明,中国快递行业现阶段是一个赚辛苦钱的行业,虽然业务量还属于快速增长时期,但是由于面单价、成本端无法控制,尚未形成行业出现护城河深的百年企业的影子,这个行业只有通过规模优势,形成高效的成本管控能力和差异化的服务才能生存,对比美国用了12年的价格战才把CR3提高到85%,行业毛利率在降到10%以下才能做到行业出清,目前行业平均值接近临界水平。持续关注:

1、营收端价格战是否停止,面单价格是否回升;

2、成本端,无人化、自动化及智能化设备落地替代人工开支情况;

3、行业市占率的变动情况导致的规模壁垒是否形成;

以上内容仅代表个人投资建议,不构成买卖依据,股市有风险,入市需谨慎。

标签: